이 누리집은 대한민국 공식 전자정부 누리집입니다

이 누리집은 대한민국 공식 전자정부 누리집입니다

이 누리집은 대한민국 공식 전자정부 누리집입니다

이 누리집은 대한민국 공식 전자정부 누리집입니다

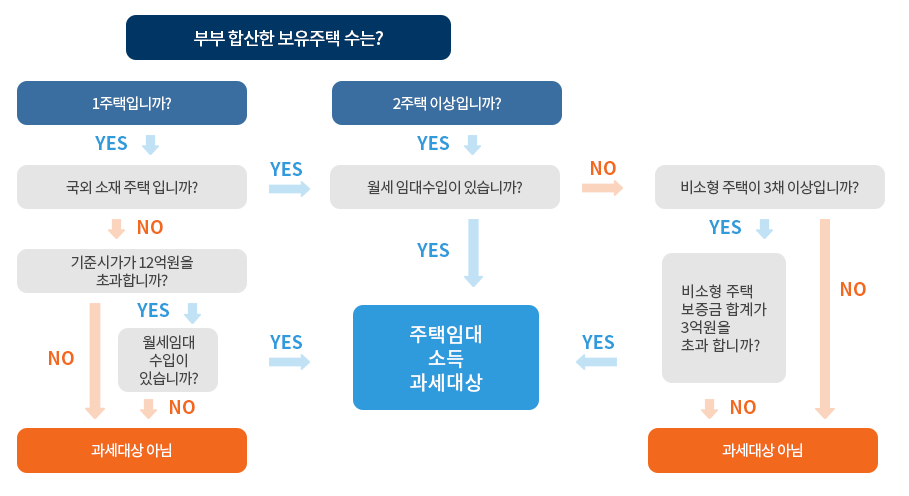

(과세대상 및 비과세) 주택임대소득 과세대상과 비과세 등은 아래와 같습니다.(보유 주택 수는 부부 합산하여 계산)

| 보유 주택 수 | 과세대상 ○ | 과세대상 × |

|---|---|---|

| 1주택 |

|

|

|

2주택 |

모든 월세 수입 |

모든 보증금·전세금 |

| 3주택 이상 |

|

|

* (소형주택) 주거전용 면적이 40㎡ 이하이면서 기준시가가 2억원 이하

주택임대소득 과세대상 판단 흐름도

부부 합산한 보유주택 수는?

(과세미달) 보유주택 수 등이 주택임대소득 과세대상에 해당하더라도 아래의 경우와 같이 납부할 세금(임대소득세)이 없을 수 있습니다.

※ 아래 사례는 예시로 이 외의 경우에도 수입금액에서 필요경비와 공제금액을 차감하면 납부할 세금이 없을 수 있으며, 주택임대업 외의 다른 종합소득금액에는 종합소득세 신고를 하지 않는 연말정산한 근로소득금액이 포함됩니다.

| 신고방법 |

분리과세 |

|---|---|

| 주택임대업 외의 다른 종합소득금액 |

2천만원 이하 |

| 세무서와 지자체 사업자등록 |

2024.1.1.∼2024.12.31 계속해서 모두 등록 |

| 임대보증금 또는 임대료 증가율 |

5% 이하 |

| 연간 수입금액 |

1천만원(월 833천원 가량) 이하 |

⇒ 수입금액(1천만원) - 필요경비(6백만원)* - 공제금액(4백만원)* = 과세표준(0원)

* 세무서와 지자체 모두 등록 & 임대료 증가율 5% 이하 : 필요경비 60%, 공제금액 4백만원

| 신고방법 |

분리과세 |

|---|---|

| 주택임대업 외의 다른 종합소득금액 |

2천만원 이하 |

| 세무서와 지자체 사업자등록 |

2024년에 세무서와 지자체 중 하나만 등록 또는 모두 미등록 |

| 연간 수입금액 |

4백만원(월 333천원 가량) 이하 |

⇒ 수입금액(4백만원) - 필요경비(2백만원) - 공제금액(2백만원) = 과세표준(0원)

* 세무서와 지자체 모두 미등록 또는 어느 하나만 등록 : 필요경비 50%, 공제금액 2백만원

| 신고방법 |

종합과세 |

|---|---|

| 주택임대업 외의 다른 종합소득금액 |

0원 |

| 소득금액(= 수입금액 - 필요경비) |

2,666천원 이하 |

⇒ [소득금액(2,666천원) - 기본공제(본인 1,500천원)] × 최저세율(6%) - 표준세액공제(7만원) = 결정세액(0원)

※ 참고로 단순경비율에 의해 신고할 경우 소득금액이 2,666천원이 되기 위한 업종코드별 수입금액은 아래와 같습니다.

| 고가주택임대 (701101) |

연간 수입금액 4,259천원(월 354천원 가량) 이하 |

|---|---|

| 일반주택임대 (701102) |

연간 수입금액 4,645천원(월 387천원 가량) 이하 |

| 장기임대공동·단독주택 (701103) |

연간 수입금액 6,944천원(월 578천원 가량) 이하 |

| 장기임대다가구주택 (701104) |

연간 수입금액 6,535천원(월 544천원 가량) 이하 |

| 주택의 전대·전전대 (701301) |

연간 수입금액 4,711천원(월 392천원 가량) 이하 |

페이지에서 제공하는 정보에 대하여 만족하셨습니까?